太陽光発電では、当初、課税事業者として消費税還付を行い、その後、売電収入が1,000万円を超えないように4基まで投資をして免税事業者となり、売電収入の消費税も利益として見込んでいた方が多いかと思います。インボイス制度により、これができなくなる可能性があるります。

個人的には、インボイス制度は太陽光発電事業を行う、免税事業者にとってのインパクトは大きいと感じています。また、インボイス制度自体を知らない投資家の方も多く、業者から触れられることがなかったりします(私が参加した商談では聞いたことがないです)。

今回、一般的なインボイスについて内容と、太陽光発電事業への影響や資源エネルギー庁の対応案について記載しております。

インボイス(適格請求書)とは

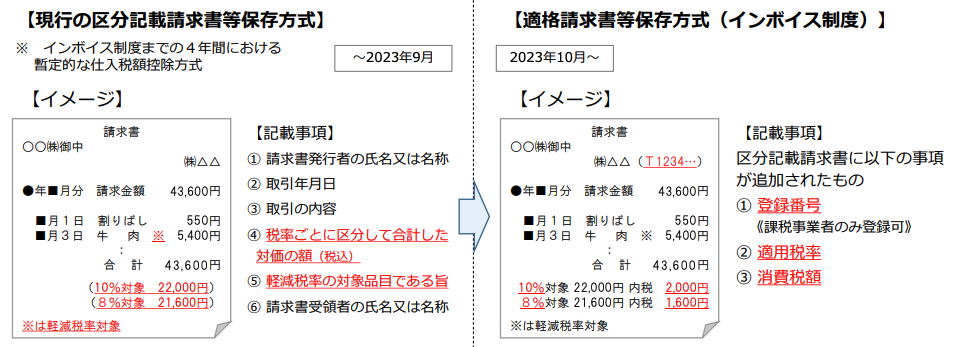

売り手が、買い手に対し、正確な適用税率や消費税額等を伝える手段で、具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

インボイス制度(適格請求書等保存方式)とは

「適格請求書(いわゆるインボイス)」等の保存が仕入税額控除を行うための要件となる制度です。

売手である登録事業者は、買手である取引相手(課税事業者)から求められ たときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)

また、買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)で ある登録事業者から交付を受けたインボイスの保存(※)等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

消費税の税額計算

消費税について、納付する税額を計算する式は以下の通りです。

売上税額 ー 仕入税額 = 納付税額

ー 仕入税額は仕入税額控除と呼ばれており、この仕入税額控除を行う際に、インボイスが必要となります。インボイスがないと売上税額(売上に対する税金)から、仕入税額(費用に対する税金)を控除できなくなります。

それが、何か問題になるの? そう思う方もいらっしゃいます。

これは太陽光発電事業者よりも、電力を調達する電力会社の立場の事例をみた方がわかりやすいかと思います。

電力会社の立場で考えた場合

太陽光発電事業者ではなく、売電先の電力会社を想定していただければと思います。

電力会社は、

インボイス対応している太陽光発電事業者の売電については、仕入税額控除できる

インボイス対応していない太陽光発電事業者の売電については、仕入税額控除できない

ことになります。

例:家庭から100億円(消費税10億円)の収入があり、太陽光発電事業者から70億円(消費税7億円)の電力の調達を行った。

太陽光発電事業者には77億円を支払っている。

インボイス対応している太陽光発電事業者からの調達の場合

売上税額(10億円) ー 仕入税額(7億円) = 納付税額(3億円)

インボイス対応していない太陽光発電事業者からの調達の場合

売上税額(10億円) ー 仕入税額(0億円) = 納付税額(10億円)

77億円を太陽光発電事業者に支払いますが、消費税の納税はインボイス対応していない事業者の場合は、7億円の仕入税額の控除ができないため増えてしまいます。

このような状態で、インボイス対応していない事業者との取引を望むかを考えて頂ければスムーズかと思います。

一般的なインボイス制度での対応方法

インボイス制度が始まると、一般的には対応方法は主に以下4つがあげられます(太陽光発電については一部該当しないケースもあります)。

- 課税事業者→インボイス対応を行う

- 免税事業者→課税事業者になり、インボイス対応を行う

- 免税事業者→これまで通り免税事業者を維持し、売上はこれまでの税抜金額で請求する

- 免税事業者→これまで通り免税事業者を維持し、売上は税込金額で請求する

1. 課税事業者→インボイス対応を行う

課税事業者の場合、既に消費税を納税しているため、インボイスの登録をすることになります。一般的には、非常に大きな制度変化となりますが、太陽光発電事業者としては影響はあまりないと言っていいかと思います。

2. 免税事業者→課税事業者になり、インボイス対応を行う

免税事業者として、売電収入の消費税についても利益に含めていましたが、消費税を納税することになります。そのため、将来キャッシュフローのマイナス要素となります。

3. 免税事業者→これまで通り免税事業者を維持し、売上はこれまでの税抜金額(実質値下)で請求する

(太陽光発電事業のFITにおいては想定しにくいパターンとなります)

インボイス対応していない事業者との取引を避けていきたい。そういう議論は各社の経理部を中心に普通に行われています。税負担の考慮と、消費税計算が複雑になり誤ってしまうことを避けたいというのが本音と思います。

取引を継続できる場合でもこれまでと同額請求することは難しくなり、取引の条件としてこれまでの税抜金額での支払い(実質値下げ)を提案されるケースもあるかと思います。インボイス制度移行に伴い公正取引委員会も注目すると思いますので、形式的にはインボイスとは別の理由での交渉となることを想定しております。

4. 免税事業者→これまで通り免税事業者を維持し、売上は税込金額で請求する

このケースの場合、消費税分を相手企業が負担することになります。将来的に取引の機会を失う可能性についても考慮に入れながら慎重に対応する必要があります。

免税事業者の太陽光発電事業者の今後の対応

資源エネルギー庁の対応方針案(2022年6月7日)

太陽光発電は国の制度も影響してきますので、何かしらのアナウンスがあってもおかしくないと思りましたが、2022年6月7日に資源エネルギー庁より対応方針案が公表されました。

| 新規認定の扱い | 課税事業者がインボイス発行事業者として登録を行うことを認定要件とする。インボイス発行事業者と非インボイス発行事業者で、買取価格における消費税の取扱いについて、区別して設定する方向で検討 |

| 既認定の扱い | 課税事業者がインボイス発行事業者として登録を行うことを求めた上で、課税事業者に対してインボイス発行事業者としての登録に係る周知徹底に取り組むことを前提に、インボイスが発行されない取引については、当該取引による買取義務者の消費税負担分を制度的に措置することを検討 |

新規認定の場合、インボイス発行事業者か否かで、買取価格に差が生じる可能性が高いです。

既に認定されている場合、買取義務者(電力会社)に制度的な対応を行い、インボイス発行事業者か否かで、買取価格に差が生じない可能性が高いです。

新規認定の場合

今後、新規認定で事業を開始する場合、新規認定の場合、インボイス発行事業者か否かで、買取価格に差が生じる可能性が高い。つまり、免税事業者の場合は、売電収入について消費税分は受け取ることができないこととなります。

投資直後は課税事業者となり消費税還付を受けることになるかと思いますが、その後、免税事業者になるか、課税事業者のままで影響を緩和する簡易課税制度を適用するか慎重に検討する必要があります。

既存認定の場合

既に太陽光投資を行っていて、免税事業者の場合、消費税込みの売電収入を確保でき、かつ、消費税の納付が不要(いわゆる益税)となる可能性が高いと考えております。

既存の物件について問題なかった場合、追加投資する際に、インボイス対応が必要か確認が必要となります。

免税事業者の保守的な準備

まだ、対応方法について確定しているわけではなく、あくまで対応案となります。

今後の政策によって変わってしまうため、確定するまでは、最悪の事態も想定して、免税事業者である太陽光発電事業者としては、2.インボイス制度開始とともに課税事業者へ移行し、消費税負担を軽減するための措置(簡易課税制度)を取る可能性があることも想定しておくことを勧めています。

新規の投資案件について考えている場合などについては、簡易課税制度へ移行すると消費税還付を受けることができませんので慎重に検討する必要があります。

また、すぐに簡易課税制度を適用できないケースもありますので、ご自身の顧問税理士と相談の上で対応されることをお勧めします。

簡易課税制度については次のセクションで簡単な説明をしております。

また、太陽光発電事業者が課税事業者の場合、取引業者がインボイス制度に対応しているかも確認する必要があります。

例えば、知り合いのインボイス対応をしていない除草業者への支払いが生じた場合、支払った消費税は仕入税額控除できないことになります。

簡易課税制度とは

簡易課税制度は、中小事業者の納税事務負担に配慮する観点から、事業者の選択により、売上げに係る消費税額を基礎として仕入れに係る消費税額を算出することができる制度です。

太陽光発電事業のみを行なっているケースでの、理解のためのイメージとしては以下の通りです。

簡易課税制度を適用しない場合

売上税額 ー 仕入税額 = 納付税額

簡易課税制度を適用する場合

売上税額 ー 売上税額×みなし仕入率(70%) = 納付税額

みなし仕入率は、事業によって割合が決まっております。太陽光発電事業は第3種事業に該当するため、みなし仕入率は70%となっております。太陽光発電事業以外にも不動産業などを行なっている場合は、基本的に特定の事業のみなし仕入率の値ではなく、複数事業の消費税額とみなし仕入率を元に算定することになります。

| 事業区分 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) | 80% |

| 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業及び水道業) | 70% |

| 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業及び第6種事業以外の事業) | 60% |

| 第5種事業(運輸通信業、金融業及び保険業、サービス業(飲食店業に該当するものを除く)) | 50% |

| 第6種事業(不動産業) | 40% |

詳細はリンク先参照

簡易課税制度の太陽光発電事業への影響

これまで免税事業者であった方は、売上にかかる税金分だけ得をしていた状況でしたが、課税事業者になるとこれまで得していた部分が無くなります。

課税事業者になったとしても簡易課税制度を選択すると、30%だけ無くなる程度の影響で抑えることができます。

太陽光発電事業のみを行なっているケースでの、理解のためのイメージとしては以下の通りです。

例:売上200万円(消費税20万円)で経費0円

免税事業者では、キャッシュフローは+220万円ですが20万円は本来は国に納める必要があった税金となります。

課税事業者になると、20万円納税することになり、キャッシュフローは+200万円となります

課税事業者で簡易課税制度を適用すると、20万円のうち、70%はみなし仕入率として控除できるため、30%分の6万円だけ納税することになります。その結果、キャッシュフローは+214万円となります。

個人的には、これまで免税事業者であった方は、インボイス制度導入により課税事業者に移行し、その上で簡易課税制度を選択することになると想定しております。

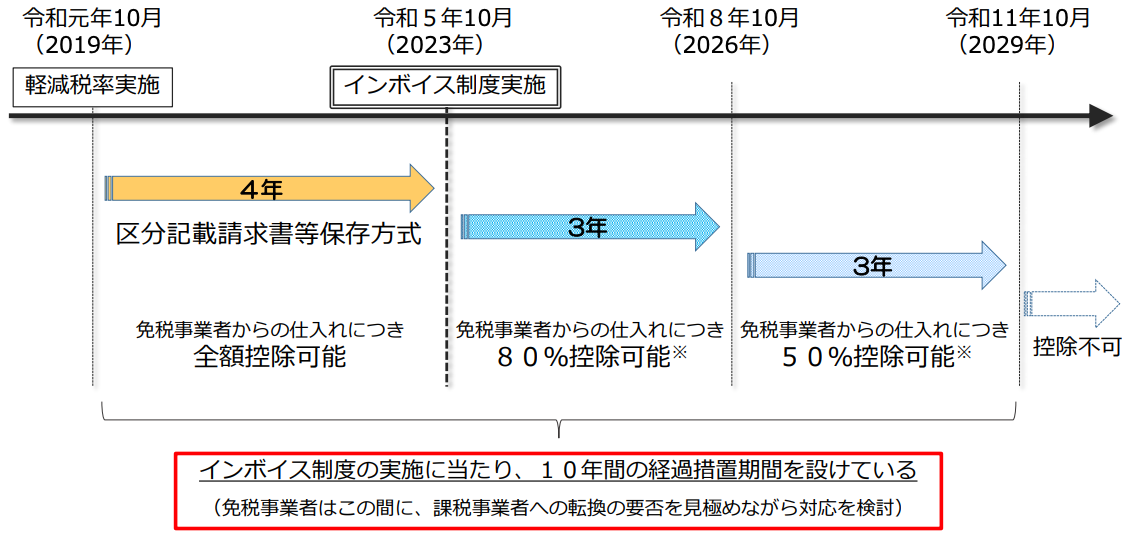

インボイス制度の経過措置

インボイス制度は2023年10月から開始されますが、仕入を行う事業者等としては、制度移行での環境激変緩和の観点から、インボイス制度実施後6年間は仕入税額相当額の一定割合を控除可能な経過措置が、開始後6年間は設けられています。

太陽光発電事業での仕入を行う事業者等とは、主に電力会社となりますが、太陽光発電事業者も除草処理や税務処理等を業務委託する場合には該当しますかと思います。

- 2023年10月~2026年9月までは、免税事業者からの仕入れにつき80%控除が可能

- 2026年10月~2029年9月までは、免税事業者からの仕入れにつき50%控除が可能

それでも取引先としては、インボイス対応の事業者との取引なら生じない負担があることに覚えておいた方がいいです。

個人的な感想

2022年6月7日の資源エネルギー庁のインボイス対応方針案により、太陽光発電事業を行っている免税事業者の方は安心したのではないかと思います。

太陽光発電事業者は、国の政策も影響してきますので、他の業種と多少異なる面もあります。今後の動向について注視していく必要があります。

また、免税事業者に戻るか、課税事業者で簡易課税制度を適用するかどうかは、既に物件を買い切って数年経っている方、最近投資した方、他の投資も考えている方などによって対策は異なりますので、慎重な検討が必要となります。

ディスクレーマー(責任に関する注意事項)

当サイトではコンテンツの正確性を高めるよう努めておりますが、制度改正のアップデートが未了であったり、解釈が相違する場合もございます。実務を行う場合には専門家に相談の上行うようにしてください。

当事務所が記載している情報の利用により損害が発生することがあっても、当事務所は一切責任を負いかねます。