八ツ役公認会計士事務所では、非居住者についての記事を投稿することもあり、今回、居住者と非居住者の違いについて記載しております。

非居住者とは

非居住者とは、居住者以外の個人となります(所得税法2条1項5号)。

外国に1年の半分以上滞在していれば、非居住者になると考えている方もおりますが、実際には日本の居住者になる場合があります。

非居住者を理解するには、居住者についても理解する必要があります。

居住者と非居住者の区分

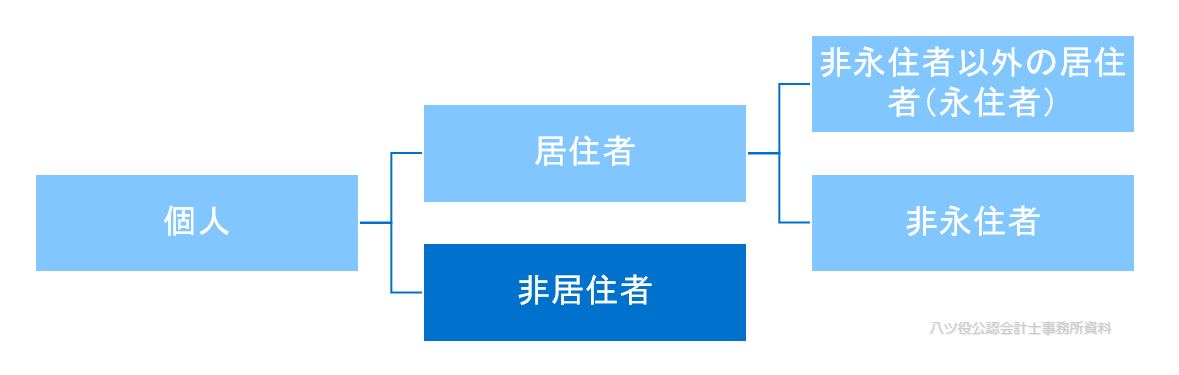

非居住者は居住者以外の個人のため、居住者(永住者及び非永住者)に区分されるロジックを理解する必要があります。

| 区分 | 定義 | 細区分 | 定義 | 課税の範囲 |

| 居住者 | A)国内に住所を有し、又は、 B)現在まで引き続いて1年以上国内に居所を有する個人 | 非永住者以外の居住者(永住者) | A)日本国籍を有する個人、又は、 B)過去10年以内において国内に住所又は居所を有していた期間の合計が5年を超える個人 | 国内及び国外において生じた全ての所得 |

| 非永住者 | 非永住者 | A)日本国籍を保有せず、かつ、 B)過去10年以内において国内に住所又は居所を有していた期間の合計が5年以下である個人 | 国外源泉所得以外の所得及び国外源泉所得で日本国内において支払われ、又は国外から送金されたもの | |

| 非居住者 | 居住者以外の個人 | 国内源泉所得 | ||

住所とは

「住所」とは、「個人の生活の本拠」をいい、「生活の本拠」かどうかは「客観的事実によって判定する」ことになります。

したがって、「住所」は、その人の生活の中心がどこかで判定されます。

租税条約では、日本と異なる規定を置いている国との二重課税を防止するため、個人及び法人がいずれの国の居住者になるかの判定方法を定めています。

日本が締結している租税条約の一例ですが、個人については、1.恒久的住居の場所、2.利害関係の中心がある場所、3.常用の住居の場所、4.国籍の順で判定し、どちらの国の「居住者」となるかを決めます。

1.恒久的住居は、個人が旅行又は出張等の短期滞在のために構えたものではなく、それ以外の目的で継続して滞在するための住居場所であって、いつでも継続使用しうるあらゆる形態の住居を意味します。

居所とは

「居所」は、「その人の生活の本拠ではないが、その人が現実に居住している場所」とされています。

参考文献:国税庁ホームページ

終身旅行者(永遠の旅行者)になる場合

複数の国を渡り歩いて生活する終身旅行者(永遠の旅行者)になる場合、滞在日数のみによって居住者と非居住者を判断するものでないので注意が必要です。

外国に1年の半分(183日)以上滞在している場合であっても、日本の居住者となる場合があります。

1年の間に居住地を数か国にわたって転々と移動する、いわゆる「永遠の旅人(Perpetual Traveler, Permanent Traveler)」の場合であっても、その人の生活の本拠がわが国にあれば、わが国の居住者となります。

出所:国税庁ホームページ

出国する前に、所得税法上の住所(生活の本拠)が日本になるかどうか確認し、準備することをお勧めします。また、終身旅行者(永遠の旅行者)についてはリンク先にて記事にしております。